Tres décadas después del estallido de la burbuja, la Bolsa de Tokio vuelve a alcanzar un récord histórico

TOKIO.- Más de tres décadas después del brutal estallido de una burbuja especulativa que empujó a Japón a una “década perdida”, la Bolsa de Tokio batió el jueves su máximo histórico de finales de 1989, beneficiada entre otros factores por el mayor riesgo que ven los inversores en los mercados de China.

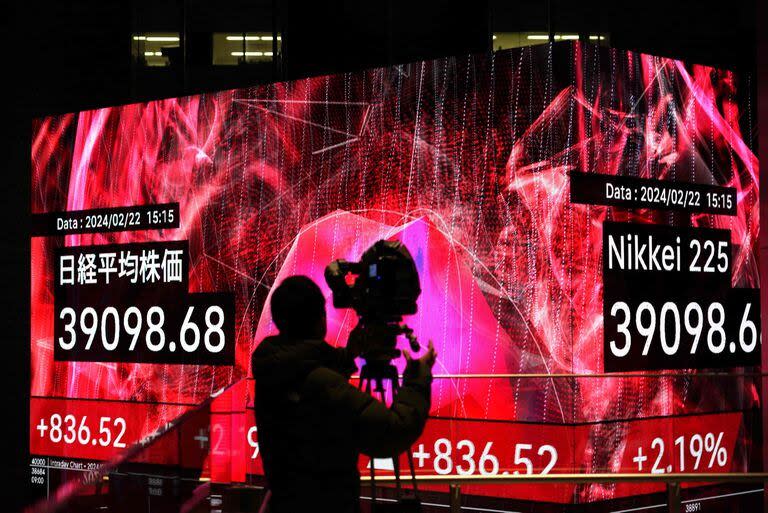

El índice de referencia Nikkei 225 creció un 2,19% y terminó la sesión con una cotización de 39.098,68 puntos, superando el récord previo de 38.915,87 puntos registrado el 29 de diciembre de 1989.

El índice de referencia de la bolsa japonesa ya había crecido un 28% en 2023, su mejor rendimiento anual en diez años, y acumula una suba de casi el 17% en lo que va de 2024.

Los 34 años que ha tardado en recuperar su equilibrio también marcan un récord para un mercado importante. La Bolsa de Tokio tardó una década más que lo que llevó a Wall Street recuperar las pérdidas de la crisis de 1929 y la Gran Depresión.

“Para nosotros, los traders, esto marca la llegada de una nueva era”, dijo Tsutomu Yamada, analista senior de mercado de Au Kabucom Securities en Tokio. “Parece como si el mercado de valores nos estuviera diciendo que finalmente hemos escapado de la deflación y se ha abierto un nuevo mundo”.

Alrededor de 20 operadores en el piso de operaciones de Nomura en Tokio se pusieron de pie momentos después de que se abrieran las operaciones de la tarde cuando el Nikkei superó su máximo de 1989. Algunos aplaudieron mientras otros soltaron vítores en voz baja junto con un solitario “bravo”.

Más vítores animados y aplausos prolongados estallaron en la sesión de la mañana cuando el índice de referencia superó su anterior máximo histórico de cierre de 38.915.

El repunte del Nikkei ha desafiado una recesión en Japón, guerras en Europa y Medio Oriente, un shock inflacionario global y tasas crecientes en todo el mundo. La exposición comercial ha ayudado a protegerlo del deterioro de la demanda interna, mientras que una moneda débil ha impulsado las ganancias de los exportadores.

El hito también pone finalmente fin a décadas de desempeño mediocre que habían mantenido alejados a los inversores globales.

“Es difícil exagerar el impacto psicológico que tendrá para los japoneses el regreso del Nikkei, ya que una generación nunca ha visto ese nivel”, dijo Richard Kaye, gerente de cartera de Comgest con sede en Japón.

“El magnetismo del mercado podría atraer cantidades imprevistas de liquidez interna”, afirmó.

Los factores

Distintos factores explican este buen rendimiento, pero sobresale la debilidad del yen, que hace más atractivos los títulos japoneses para los inversores extranjeros e hinchan artificialmente los resultados de sus empresas orientadas a la exportación.

Esta caída de la divisa japonesa obedece a la divergencia entre la política monetaria ultraflexible del Banco de Japón en comparación a sus homólogos en otros países, que aumentaron significativamente sus tipos de interés desde 2022 para frenar la inflación.

La Bolsa de Tokio se sustenta por “la esperanza de que el yen barato seguirá, teniendo en cuenta las políticas monetarias flexibles del Banco de Japón, lo que implicará un aumento de precios y de salarios”, comentó recientemente Takahide Kiuchi, economista de Nomura Research Institute.

La Bolsa de Tokio se beneficia también del marasmo de los mercados financieros chinos, lastrados por la crisis inmobiliaria y la lenta recuperación económica en el gigante asiático.

Los inversores extranjeros preocupados por el riesgo geopolítico pero que quieren mantener sus activos en Asia encuentran en Tokio una buena alternativa a los mercados chinos.

Un ejemplo es el famoso inversor estadounidense Warren Buffett, que desde 2020 invierte en varias empresas japonesas y que el año pasado reafirmó su confianza en el mercado de Tokio.

Además, las firmas japonesas cuidan más a sus accionistas que en el pasado con dividendos más elevados y readquisiciones de títulos más frecuentes.

A nivel interno, la existencia de incentivos fiscales más generosos desde 2024 ha animado a más japoneses a invertir en bolsa.

Burbuja

Los récords del Nikkei recuerdan los años de auge de la década de 1980 y los recuerdos del colapso del mercado y de otros activos que provocaron la deflación y la “década perdida” de Japón, que marcaron a una generación de inversores.

Tres décadas más tarde, ahora hay mucha menos espuma y no hay augurios de una crisis inminente, con una inflación justo por encima del 2% y ganancias corporativas en auge a pesar de que la economía cayó en recesión a fines del año pasado.

De todos modos, los analistas no observan en este crecimiento una burbuja como la de los años 1980, cuando el precio del metro cuadrado en algunos barrios de Tokio era 350 veces más elevado que en Manhattan.

“Los precios de las acciones no son tan caros comparados a los años de la burbuja”, afirmó Asuka Sakamoto, economista jefe en la firma Mizuho Research & Technologies.

De hecho, la economía japonesa es todavía frágil, con una pequeña recesión a finales de 2023, vinculada a la debilidad del yen y la inflación.

Agencias AFP y Reuters

Yahoo Noticias

Yahoo Noticias